Фото © ТАСС / Станислав Красильников

-1589908383531.jpg)

Падение спроса на автомобили из-за коронавируса не прошло бесследно. Крупные автомобильные заводы в России начали увольнять сотрудников, однако все условия расторжения договоров держатся в строжайшем секрете.

Обучиться не предлагают

Главная проблема любого сокращения в промышленности — отсутствие альтернативы. После эпидемии коронавируса стало очевидно, что предлагать сотрудникам новые возможности вместо увольнения в большинстве случаев не хотят. «Срезать косты» — единственный верный способ, который заботит топ-менеджеров крупных заводов. Хотя весь руководящий состав заводов прекрасно знает, что сотрудник промышленного производства — это высококвалифицированный специалист, который не может пойти работать курьером в доставку еды или экспедитором.

Отсутствие возможностей для переобучения сотрудников заставляет задуматься, что в конечном счёте будет с сотрудниками производств в случае увольнения. Стоит сказать и о том, что автомобильно-промышленный кластер в России на данный момент — это 16 крупных заводов, разбросанных по всей территории страны от Калининграда до Владивостока, а на производствах и в смежных областях трудятся сотни тысяч человек.

Серьёзные сокращения в ближайшем будущем могут ждать завод Volkswagen в Калуге. Профсоюзные организации сообщают, что общее количество сокращённых сотрудников может составить не менее 250 человек, а от ночной смены производства могут на время отказаться.

Председатель профсоюза АСМ завода «Фольксваген» Александр Абросимов пояснил, что нынешняя загрузка завода — полторы смены.

Самая острая тема, которая у нас сейчас, — падение покупательской способности. Сейчас руководство завода предложило программу добровольного расторжения договора, по которой работник получает шесть окладов в случае подписания документов. Позднее стали предлагать уйти добровольно за пять окладов. Первая практика такого расторжения договоров была в 2015 году, когда тоже был большой спад производства и осталась одна смена. Но тогда повезло: открывалось моторное производство — и часть сотрудников перевели туда. Сейчас людей меньше сокращают, но предложить им другого места никто не может

Председатель профсоюза АСМ завода «Фольксваген»

На вопрос, предлагает ли завод обучение другой специальности, Александр Абросимов ответил отрицательно. Численность завода на данный момент — около пяти тысяч человек, а к сокращению из-за коронавируса и падения спроса запланировано примерно 300 человек. Как отметил руководитель профсоюза завода «Фольксваген» Александр Абросимов, это та самая третья смена, которую завод пытался сохранить начиная с нового года в надежде, что будет рост. Но вместо роста пришёл разрушительный кризис.

По словам руководителя профсоюза завода Volkswagen в Калуге, окончательное решение по сокращениям будет принято 25 мая.

Кандидат экономических наук и экс-руководитель службы контроля производства на одном из автозаводов Роман Саенко отмечает, что в 2008 году почти все мировые заводы отказались от ночных смен и перешли к активным мерам по снижению издержек, одновременно предлагая программы профессионального переобучения для сотрудников.

Mercedes, BMW, Volkswagen, Porsche, MAN, Volvo и многие другие в 2008 году оплатили курсы повышения квалификации и помогли своим сотрудникам освоить новые профессии, которые могли быть и не связаны с автомобильной промышленностью. В результате удалось сдержать безработицу и закрыть кадровый вопрос на десятилетия. Почему в России о таких инициативах ничего неизвестно — это вопрос к автопроизводителям, которые понимают современные условия работы

Бывший руководитель службы контроля производства на автомобильном заводе

Что касается завода Volkswagen в Калуге, то в пресс-службе Volkswagen Group Rus нам отказались комментировать вопрос с сокращениями сотрудников. Зато профсоюзные организации, не стесняясь, описывают в социальных сетях все подробности организованного процесса. Если верить этим сообщениям, то имеет место уникальная ситуация: с одной стороны, большинству сотрудников предлагают оклады за шесть месяцев работы, с другой стороны, как функционировать дальше, не понимают даже начальники производственных секторов. Кроме того, в кризис сотрудники стали всё чаще говорить о недоплатах за повышение качества труда. К примеру, возросшая скорость работы на калужском заводе, по словам некоторых сотрудников, до сих пор так и не оплачена.

Для завода VW в Калуге численностью в 4,5 тыс. человек сокращение 250 сотрудников может показаться небольшим, однако члены профсоюзных организаций сообщают, что сокращают в основном простых сотрудников, в то время как штат компании раздут и нет чёткого понимания, кто и за что отвечает.

Увольнение вместо премий. На автозаводах России начались сокращения

Фото © ТАСС / Станислав Красильников

-1589908383531.jpg)

Падение спроса на автомобили из-за коронавируса не прошло бесследно. Крупные автомобильные заводы в России начали увольнять сотрудников, однако все условия расторжения договоров держатся в строжайшем секрете.

Обучиться не предлагают

Главная проблема любого сокращения в промышленности — отсутствие альтернативы. После эпидемии коронавируса стало очевидно, что предлагать сотрудникам новые возможности вместо увольнения в большинстве случаев не хотят. «Срезать косты» — единственный верный способ, который заботит топ-менеджеров крупных заводов. Хотя весь руководящий состав заводов прекрасно знает, что сотрудник промышленного производства — это высококвалифицированный специалист, который не может пойти работать курьером в доставку еды или экспедитором.

Отсутствие возможностей для переобучения сотрудников заставляет задуматься, что в конечном счёте будет с сотрудниками производств в случае увольнения. Стоит сказать и о том, что автомобильно-промышленный кластер в России на данный момент — это 16 крупных заводов, разбросанных по всей территории страны от Калининграда до Владивостока, а на производствах и в смежных областях трудятся сотни тысяч человек.

Серьёзные сокращения в ближайшем будущем могут ждать завод Volkswagen в Калуге. Профсоюзные организации сообщают, что общее количество сокращённых сотрудников может составить не менее 250 человек, а от ночной смены производства могут на время отказаться.

Председатель профсоюза АСМ завода «Фольксваген» Александр Абросимов пояснил, что нынешняя загрузка завода — полторы смены.

Самая острая тема, которая у нас сейчас, — падение покупательской способности. Сейчас руководство завода предложило программу добровольного расторжения договора, по которой работник получает шесть окладов в случае подписания документов. Позднее стали предлагать уйти добровольно за пять окладов. Первая практика такого расторжения договоров была в 2015 году, когда тоже был большой спад производства и осталась одна смена. Но тогда повезло: открывалось моторное производство — и часть сотрудников перевели туда. Сейчас людей меньше сокращают, но предложить им другого места никто не может

Председатель профсоюза АСМ завода «Фольксваген»

На вопрос, предлагает ли завод обучение другой специальности, Александр Абросимов ответил отрицательно. Численность завода на данный момент — около пяти тысяч человек, а к сокращению из-за коронавируса и падения спроса запланировано примерно 300 человек. Как отметил руководитель профсоюза завода «Фольксваген» Александр Абросимов, это та самая третья смена, которую завод пытался сохранить начиная с нового года в надежде, что будет рост. Но вместо роста пришёл разрушительный кризис.

По словам руководителя профсоюза завода Volkswagen в Калуге, окончательное решение по сокращениям будет принято 25 мая.

Кандидат экономических наук и экс-руководитель службы контроля производства на одном из автозаводов Роман Саенко отмечает, что в 2008 году почти все мировые заводы отказались от ночных смен и перешли к активным мерам по снижению издержек, одновременно предлагая программы профессионального переобучения для сотрудников.

Mercedes, BMW, Volkswagen, Porsche, MAN, Volvo и многие другие в 2008 году оплатили курсы повышения квалификации и помогли своим сотрудникам освоить новые профессии, которые могли быть и не связаны с автомобильной промышленностью. В результате удалось сдержать безработицу и закрыть кадровый вопрос на десятилетия. Почему в России о таких инициативах ничего неизвестно — это вопрос к автопроизводителям, которые понимают современные условия работы

Бывший руководитель службы контроля производства на автомобильном заводе

Что касается завода Volkswagen в Калуге, то в пресс-службе Volkswagen Group Rus нам отказались комментировать вопрос с сокращениями сотрудников. Зато профсоюзные организации, не стесняясь, описывают в социальных сетях все подробности организованного процесса. Если верить этим сообщениям, то имеет место уникальная ситуация: с одной стороны, большинству сотрудников предлагают оклады за шесть месяцев работы, с другой стороны, как функционировать дальше, не понимают даже начальники производственных секторов. Кроме того, в кризис сотрудники стали всё чаще говорить о недоплатах за повышение качества труда. К примеру, возросшая скорость работы на калужском заводе, по словам некоторых сотрудников, до сих пор так и не оплачена.

Для завода VW в Калуге численностью в 4,5 тыс. человек сокращение 250 сотрудников может показаться небольшим, однако члены профсоюзных организаций сообщают, что сокращают в основном простых сотрудников, в то время как штат компании раздут и нет чёткого понимания, кто и за что отвечает.

История PPG

Исторические корни PPG Industries ведут в XIX столетие, а если точнее, берут свое начало с 1883 года. Именно тогда Джон Форд и Джон Питкерн создали предприятие по производству стекол (размещалось в 20 милях севернее города Питтсбург, штат Пенсильвания), получившее название Pittsburgh Plate Glass Company (PPG). Уже в начале деятельности компания выделялась новаторством и скорым внедрением передовых технологий. Так, перевод стеклоплавильных печей на новый для того времени вид топлива — природный газ, позволил значительно улучшить прозрачность выпускаемой продукции, что стало серьезным сдвигом в данном секторе промышленности.

Именно благодаря изначальной нацеленности предприятия на разработку наилучших продуктов и технологий PPG удалось стать первым в США коммерчески успешным производителем подобного рода продукции. В данном направлении и ритме PPG работает и по сей день, сотрясая мир уникальными разработками (например, производство лобового стекла, выполняющего функцию антенны или способного отражать до 60% солнечного излучения и т.п.).

Что касается лакокрасочного бизнеса, то первым шагом в этом направлении можно считать 1900 год, когда PPG была приобретена Patton Paint Company. Форсировало развитие лакокрасочного направления еще одно приобретение, датируемое уже 1922 годом, — в состав PPG вошел производитель лакокрасочной продукции Ditzler Color Company, что сделало компанию поставщиком свыше 500 оттенков лакокрасочных покрытий на 40 автомобильных предприятий.

Ряд дальнейших приобретений, расширение производства (как лакокрасочного, так и стекольного), а также другие способствующие развитию обстоятельства (например, послевоенный строительный и автомобильный бум) позволили компании уже в начале 60-х годов достичь оборота в 1 млрд. долларов. В это же время проходит переименование Pittsburgh Plate Glass Company в известную нам сегодня PPG Industries.

Дальнейший рост компании в совокупности с процессом глобализации и направленности на постоянный прогресс обеспечили PPG статус мирового лидера в производстве лакокрасочной продукции.

Свой юбилей PPG отметила, будучи:

— Компанией № 1 в мире по производству лакокрасочных покрытий для автотранспорта: каждые два новых автомобиля из трех произведенных в Европе и США произведены с использованием материалов PPG. Среди них практически все лучшие автомобили мира.

— Мировым лидером производства промышленных покрытий, имеющих самое разнообразное применение — от мячиков для гольфа и мобильных телефонов до холодильников и тракторов.

— Мировым лидером производства оригинальных и запасных стекол для самолетов коммерческой, военной и гражданской авиации.

— Компанией № 2 в мире по производству авторемонтных лакокрасочных материалов.

— Одним из крупнейших в мире производителей оригинальных и запасных автомобильных стекол.

— Мировым лидером производства фотохромных линз, крупнейшим производителем оптических мономеров.

— Вторым по величине производителем стекловолокна, используемого в производстве печатных плат, корпусов судов, автокомпонентов, душевых кабин и ванн.

— Лидером производства хлороалкалиновых химических веществ, используемых в пластмассах, бумажной промышленности, нефтедобыче и алюминиевом производстве.

— Одним из крупнейших производителей специализированных химических веществ, используемых в производстве полупродуктов для синтеза лекарственных препаратов, органических пестицидов, химикатов для сельского хозяйства и многого другого.

— Одним из крупнейших в мире производителей листового стекла, используемого при производстве мебели, зеркал, в строительстве и на транспорте.

Конвейерные краски PPG известны еще со времен СССР. С тех пор и по настоящее время концерн был и остается ведущим поставщиком лакокрасочных материалов на конвейер АВТОВАЗа. Сейчас, кроме этого завода, поставки идут и на Toyota, ГАЗ, ТагАЗ, УАЗ, «Северсталь-Авто».

Сотрудничество с указанными выше автозаводами не ограничивается только поставками материалов.

Осуществляются и более крупные совместные проекты, связанные с окраской автомобилей. Например, в Тольятти концерном PPG создана компания, которая выполняет окраску кузовов автомобиля «Калина». АВТОВАЗ поставляет этой компании неокрашенные кузова, а получает уже окрашенные. Сам факт того, что разработка технологического процесса, подбор оборудования и надзор за повседневной работой по окраске флагмана тольяттинского конвейера был поручен представителям PPG, говорит о надежности компании и доверии к ней со стороны руководства автогиганта.

Опыт производства покрытий с оригинальными свойствами и цветами для большинства автопроизводителей позволил концерну распространить свои разработки на авторемонтные лакокрасочные системы и предложить техническим центрам материалы, чьи характеристики и цвет наилучшим образом соответствуют конвейерным покрытиям.

Российский рынок авторемонтных лакокрасочных материалов вызывает у PPG высокий интерес и, естественно, компания желает расширить свое влияние и упрочить позиции в нашей стране. Усилению позиций на отечественном рынке способствует программа «ППГ Индастриз», представительства компании PPG в странах Восточной Европы, включающая в себя, с одной стороны, предложение большого ассортимента продуктов для различных секторов рынка, а с другой — создание современной инфраструктуры, занятой технической поддержкой, дистрибьюцией, логистикой и т.п.

Компания «ППГ Индастриз» поставляет четыре марки лакокрасочных материалов, каждая из которых представляет собой полную законченную систему, предназначенную для ремонта покрытия автомобилей:

Nexa Autocolor — инновационная система удобных в применении биндерных материалов, отличающихся превосходным качеством покрытий и высокой скоростью ремонта. Использование этой системы способствует существенному увеличению прибыльности и эффективности ремонта большого количества автомобилей. Еще в 1992 году Nexa Autocolor первая в мире стала использовать систему водоразбавляемых эмалей и в 1999 году внедрила УФ-отверждаемые материалы для авторемонта.

PPG — наиболее полная универсальная система авторемонтных материалов, позволяющая быстро производить качественный ремонт лакокрасочного покрытия

любого вида. Система включает в себя как водоразбавляемые продукты, так и традиционные.

МахМеуег — система авторемонтных покрытий, обладающая высокой продуктивностью и исключительной технологической гибкостью. При этом стоимость ремонта с помощью этих материалов заведомо укладывается в нормативы подавляющего большинства страховых компаний. «Качество и удобство по суперцене» — девиз марки МахМеуег.

Quickline — система материалов эконом-класса, специально разработанная в первую очередь для восстановления поврежденного покрытия автомобилей Lada.

На каких российских автозаводах получают больше?

Достаток — выше среднего

Автомобильная промышленность, пожалуй, по праву считается индикатором экономического и социального развития страны, ведь в производстве автомобилей задействованы не только поставщики компонентов, но и предприятия многих других отраслей (металлургия, электротехническая, химическая, легкая промышленность и др.). В общей сложности в обеспечении автопрома своей продукцией занято не менее 4 млн человек, а на самих автомобильных заводах трудится более 250 тыс. работников. По данным компании Kelly Services CIS, подготовленным специально для «За рулем.РФ», средний доход рабочего персонала у автопроизводителей в России составляет 50 тыс. рублей, у поставщиков автокомпонентов — 42–45 тыс. рублей. При этом предприятия автопрома стараются индексировать зарплаты ежегодно, в среднем от 7 до 15%. А в целом уровень дохода сотрудника, работающего в компании-автопроизводителе, выше рыночного примерно на 10–15%.

«Конечно, предприятия автомобильной отрасли являются привлекательными для соискателей, поскольку уровень дохода в автопроме выше по сравнению с большинством отраслей. Но когда идет одновременный набор сотрудников на нескольких заводах, помимо условий работы ключевую роль будет играть репутация компании на рынке», — говорит территориальный директор Kelly Services CIS Алина Белинская.

Более высокая оплата труда рабочих автомобильной промышленности вполне оправданна, поскольку они создают продукцию с большей добавленной стоимостью и работают на сложном оборудовании, отмечает в свою очередь аналитик IFC Markets Дмитрий Лукашов. По его мнению, качество иномарок российской сборки является вполне приемлемым, и оно ничуть не хуже, чем у импортных машин, а это важный шаг вперед для российского производства в целом.

Разумеется, зарплаты на российских автозаводах могут значительно различаться, причем сами автопроизводители, как правило, их не раскрывают, ссылаясь на конфиденциальность информации, относящейся к личным данным сотрудников. Тем не менее нам удалось из разных источников получить сведения об оплате труда на ряде автосборочных предприятий и сравнить доходы их работников.

Так, на петербургском предприятии Hyundai, которое является крупнейшим производителем иномарок в России, минимальная зарплата, по данным заводской пресс-службы, составляет 48,9 тыс. рублей до вычета налогов (среднюю заработную плату в компании не раскрывают). При этом пересмотр размера или повышение оплаты труда на заводе проходит регулярно, в начале года.

«Мы стараемся предоставлять нашим сотрудникам конкурентную оплату труда, как по отрасли, так и по региональному рынку. Наш завод является одним из лучших работодателей в регионе, и существует очередь из желающих попасть к нам на работу. На каждую позицию, в том числе на позицию оператора производственной линии, есть пять-шесть кандидатов, из которых мы выбираем лучших. Текучесть кадров на предприятии небольшая, сотрудники ценят свои рабочие места. Нехватки кадров нет», — рассказала «За рулем.РФ» начальник отдела связей с общественностью «Хендэ Мотор Мануфактуринг Рус» Мария Мальцева.

На сборке BMW платят больше

На предприятиях холдинга «Автотор» средняя заработная плата по итогам 2017 года увеличилась на 10% и составила 39,8 тыс. рублей. Для сравнения, это на 28% выше средней зарплаты по региону. При этом по рабочим специальностям в течение года она доходила до 46,5 тыс. рублей, у освобожденных бригадиров — до 56 тысяч. Любопытно, что уровень зарплаты работников «Автотора» зависит не только от производительности труда и качества выпускаемой продукции, но и от класса производимых автомобилей. Например, работники, занятые на производстве премиальных машин BMW, зарабатывают в среднем на 12% больше, чем их коллеги аналогичных специальностей, занятые на производстве автомобилей массового сегмента. В пресс-службе «Автотора» это объясняют особыми требованиями к производству продукции класса люкс. В целом на предприятии не испытывают острой нехватки кадров, а при необходимости увеличения объемов производства «Автотор» проводит дополнительный набор персонала.

На калужском заводе Volkswagen средняя заработная плата (без учета зарплат менеджеров и иностранных сотрудников) составляет около 57 тыс. рублей при окладе основной массы работников производства в 36 тысяч, по данным профсоюза «МПРА-Калуга». Для сравнения, средняя зарплата в Калужской области составляет 38 тыс. рублей, то есть почти на 20 тысяч меньше, чем в среднем по заводу.

«Самыми высокооплачиваемыми специальностями на предприятии Volkswagen являются, например, лазерщики или другие профессии, требующие высокой квалификации и являющиеся дефицитными на рынке труда. Их зарплата обусловлена запросом завода в связи с высоким уровнем индустриализации и дигитализации. Так, сотрудник вправе рассчитывать на зарплату более 100 тыс. рублей в месяц», — утверждает председатель профкома МПРА в Калужской области Дмитрий Трудовой.

Что касается отечественного АВТОВАЗа, последний раз зарплата вазовцев индексировалась в июле прошлого года на 5%, и, согласно ежеквартальному отчету компании, в III квартале 2017-го среднемесячная зарплата на предприятии составила 43,7 тыс. рублей против 30,3 тысяч в целом по региону. Однако в заводском профкоме «Единство» эту цифру считают необъективной, поскольку в ней учитывается заработная плата топ-менеджеров, а рядовые работники получают примерно 20 тыс. рублей.

«На АВТОВАЗе тяжелый труд и низкая зарплата. Например, из-за высокой интенсивности работ самая высокая текучесть кадров на производстве В0 (там, в частности, выпускают автомобили для Renault-Nissan. — Прим. ред.). Причем для привлечения работников в В0 даже установлена премия в 30 тыс. рублей, если человек отработает на этом производстве один год», — говорит председатель профкома МПРА в Самарской области Петр Золотарёв.

Кстати, помимо стандартного соцпакета некоторые автозаводы предоставляют своим сотрудникам различные бонусы и льготы. Среди них — ДМС (добровольное медицинское страхование), бесплатная доставка до места работы и дотации на питание. К примеру, на АВТОВАЗе заводчанам компенсируется 75% стоимости обеда или ужина в зависимости от графика работы, а при работе в третью смену питание для работников и вовсе бесплатное.

Сотрудникам петербургского завода Hyundai помимо прочего предоставляются обучение (в том числе иностранным языкам) и возможность заниматься футболом. Кроме того, они могут получить скидку на покупку выпускаемых предприятием автомобилей, а это, как известно, самые популярные в России иномарки.

В числе социальных льгот на «Автоторе» — компенсация процентов по кредитам на приобретение жилья для работников, проработавших на предприятии более трех лет. Также на калининградском заводе действует программа по выплате стипендий детям работников, обучающимся в высших учебных заведениях, с третьего курса дневного обучения.

Экономят на рабочих

Между тем в результате ослабления рубля за последние годы рабочая сила на предприятиях российского автопрома значительно подешевела — порядка на 30% в долларовом эквиваленте, согласно оценкам консалтинговой компании Frost & Sullivan. Так, если в 2013 году уровень зарплат превышал 1 тыс. долларов, то в 2018-м работники получают уже около 650 «зеленых». Аналогичные расчеты приводят и в профсоюзе «МПРА-Калуга», согласно которым в 2014 году зарплата работников производства на калужском заводе Volkswagen была около 850 евро, а сейчас составляет чуть более 500 евро. В результате платежеспособность сотрудников предприятия за последние четыре года снизилась примерно на 20% в рублевом эквиваленте.

Как констатирует консультант-аналитик Frost & Sullivan Иван Кондратенко, уровень зарплат на российских автозаводах более чем вдвое ниже, чем у восточноевропейских лидеров автопрома — Польши, Чехии, Словакии, где средняя зарплата работников, задействованных в автопроизводстве, составляет около 85 тыс. рублей. А если сравнивать с показателями Западной Европы, то тут даже Польша, Чехия и Словакия отстают от той же Германии по уровню зарплат на 30–40%.

Тем не менее иностранные автопроизводители не видят повода повышать зарплату российским работникам. Дело в том, что внутри России они работают исключительно в рублях, и девальвация российской национальной валюты означает для них, прежде всего, увеличение затрат на закупку импортных автокомпонентов, доля которых остается значительной в производстве иномарок в нашей стране. Эти издержки неспособны компенсировать удешевление рабочей силы в России, учитывая, что оплата труда занимает незначительную часть в расходах автоконцернов. Показательно, что цены на автомобили в России растут гораздо сильнее, чем зарплаты работников, которые их производят.

«В последнее время автопром в России переживает не лучшие времена и у автопредприятий резко снизились доходы. В условиях слабого рубля большинство автокомпонентов приходится покупать в Европе, но в любом случае производить детали в Европе дешевле, чем в России. Однако наибольшее влияние оказывает все еще низкий уровень продаж автомобилей, вызванный снижением платежеспособности населения», — комментирует Дмитрий Трудовой.

Конечно, из-за ослабления рубля снижаются рублевые затраты на сборку иномарок, добавляет Дмитрий Лукашов. Но выигрыш иностранных производителей при этом неочевиден, поскольку им необходимо в конечном итоге конвертировать рублевую выручку в доллары. На падающем рынке это сделать непросто, и они несут валютные риски. По словам эксперта, при ослаблении национальной валюты, как правило, отлично себя чувствуют только компании-экспортеры, а для российского автопрома основным является внутренний рынок.

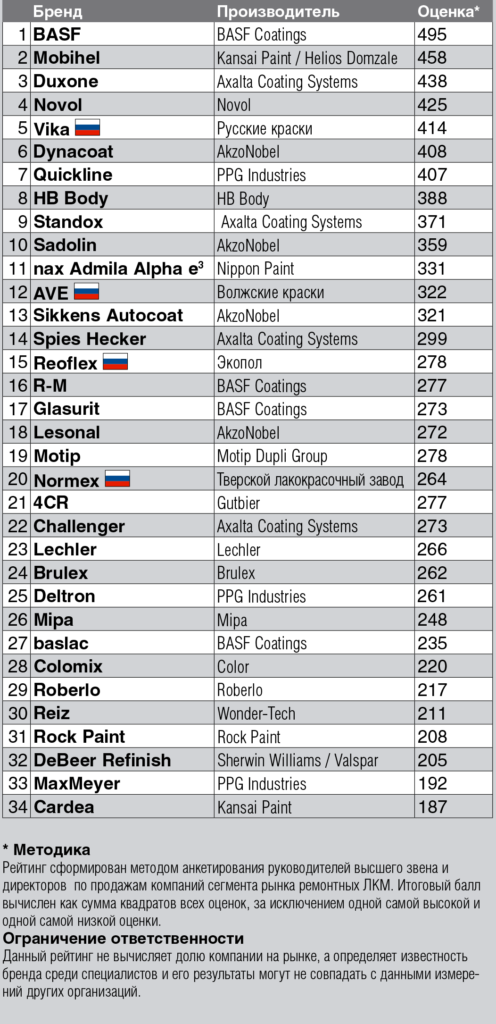

Рейтинг Брендов ремонтных ЛКМ в России – 2018

Специалистам более известны бренды производителей авторемонтных ЛКМ, нежели суббренды продвигаемых ими продуктов. В ходе проведённого нами опроса многие респонденты легко узнавали названия игроков данного сегмента, но затруднялись, когда требовалось вспомнить их же торговые марки, ориентированные на бюджетный, средний или премиум-сегмент, рынок легковой или коммерческой техники.

Специалистам более известны бренды производителей авторемонтных ЛКМ, нежели суббренды продвигаемых ими продуктов. В ходе проведённого нами опроса многие респонденты легко узнавали названия игроков данного сегмента, но затруднялись, когда требовалось вспомнить их же торговые марки, ориентированные на бюджетный, средний или премиум-сегмент, рынок легковой или коммерческой техники.

Наш вывод: компаниям следует больше внимания и ресурсов уделять ознакомлению российских потребителей со своими продуктами и их грамотному позиционированию. Существующие исследования рынка автокомпонентов, как правило, оценивают доли рынка и динамику продаж различных брендов. Но эти статистические показатели не позволяют сделать однозначный вывод о долгосрочной репутации торговой марки и устойчивости её положения на рынке. Мы постарались взглянуть на бренды именно с позиций устойчивости и ввели понятие «сила бренда».

Несмотря на некоторую субъективность, этот показатель хорошо отражает совокупность качеств, ассоциирующихся со словом «бренд»: узнаваемость, доверие, репутация, стабильность, привычность, надёжность и просто любовь потребителей. В рамках исследования мы отобрали ведущих экспертов по продажам и маркетингу и предложили им оценить силу брендов сегмента автомобильных ремонтных красок и эмалей, присутствующих на российском рынке, по 10-балльной шкале.

В рамках данного исследования не рассматривались торговые марки красок для местного подкрашивания (в аэрозольных баллонах и флаконах с кисточкой, также эмали-карандаши), а также марки ЛКМ, официально не присутствующие на вторичном рынке России.

Ограничение ответственности: Редакция не вычисляет и не оценивает доли торговых марок на рынке. Расположение торговых марок в таблице может не совпадать с данными, приводимыми в отчётах других компаний, по причине отличий в методике ранжирования. Поскольку предметом исследования был российский рынок, расположение брендов в таблице может отличаться от такового на мировом рынке.

Топ-10 зарубежных брендов

1 место

BASF

Производитель — BASF Coatings

Страна — Германия

Оборот — 4 млрд евро (здесь и далее сово-

купные данные по BASF Group, 2017 г.)

Число сотрудников — 115,5 тыс.

Инвестиции в производство — 4,3 млрд евро

Инвестиции в НИОКР — 1,9 млрд евро

Сеть дистрибуции — 190 стран

Автомобильные эмали BASF много используются на автоконвейерах. Зачастую в документации к автомобилям фирменный цвет кузова включает название немецкого концерна. Поэтому на рынке авторемонта BASF предлагает не только окрасочные системы разных специализированных брендов, но и готовые краски под своим основным брендом.

2 место

Mobihel

Производитель — Helios Domzale

Страна — Словения

Региональных отделений — 18

Представительства — 60 стран

Оборот — $4,0 млрд (здесь и далее совокуп-

ные данные по Kansai Paint, 2017 г.)

Число сотрудников — 15,7 тыс.

Словенская группа Helios давно завоевала хорошую репутацию в России, как производитель недорогих и качественных авторемонтных материалов Mobihel. Успех позволил ей войти в десятку крупнейших европейских производителей данного сегмента. В 2014 году группа Helios была приобретена австрийским инвестиционным холдингом Ring, который в 2017 году продал её японскому лакокрасочному концерну Kansai Paint.

3 место

Duxone

Производитель — Axalta Coating Systems

Страна — Бельгия

Оборот — $4,4 млрд (здесь и далее совокуп-

ные данные по Axalta Coating Systems, 2017 г.)

Число сотрудников — 13,3 тыс.

Сеть дистрибьюции — 130 стран

Число заводов — 51

Инвестиции в НИОКР — $180 млн

Штаб-квартира Duxone находится в Бельгии. Компания в настоящее время входит в состав концерна Axalta Coating Systems, образованного после продажи отделения автомобильных красок DuPont в 2012 году частной инвестиционной компании. Под брендом Duxone Axalta продвигает комплексную окрасочную систему по умеренной цене.

4 место

Novol

Производитель — Novol

Страна — Польша

Площадь производства — 7 тыс. кв. м

Сеть дистрибуции — 50 стран

Годовой объём выпуска — 18 тыс. тн

Novol, крупнейший в Польше производитель систем окраски автомобилей, завоевал лояльность сервисменов не только в России и СНГ. Продукция компании продается в Западной и Восточной Европе, на Ближнем Востоке и в Африке, даже в Австралии и Новой Зеландии. Достаточно посчитать дилеров, реализующих продукцию Novol в России, чтобы убедиться в прочности позиций данного бренда.

5(6**) место

Dynacoat

Производитель — AkzoNobel

Страна — Нидерланды

Оборот –9,8 млрд евро (здесь и далее сово-

купные данные по AkzoNobel, 2017 г.)

Число сотрудников — 35,7 тыс.

Брендов в сегменте ЛКМ — 58

AkzoNobel позиционирует Dynacoat как «полную систему ремонтной окраски автомобиля и качественных авторемонтных материалов по доступным ценам». Марка была представлена в 1996 году в Европе, а на рынке России и СНГ официально появилась в 2002 году. Сейчас Dynacoat активно продвигается также в Африке и на Ближнем Востоке.

5,3-6,5% прогноз ежегодного роста мирового рынка ремонтных автомобильных ЛКМ до 2026 г.

$8,3-9,5 млрд мировой рынок ремонтных автомобильных ЛКМ в 2017 г.

6(7) место

Quickline

Производитель — PPG Industries

Страна — США

Оборот — $14,8 млрд (здесь и далее совокупные данные по PPG Industries, 2017 г.)

Число сотрудников — 47,2 тыс.

Число заводов — 156

PPG является единственным поставщиком, материалы которого используются всеми глобальными автопроизводителями. Как и в случае с основными конкурентами американского концерна, в России наиболее популярным оказался его бренд бюджетного ценового сегмента Quickline. По заявлению производителя, материалы этой марки удобны в применении, дают высококачественное покрытие и точное воспроизведение цвета.

7(8) место

HB Body

Производитель — HB Body

Страна — Греция

Число сотрудников — 250

Площадь производственно-складского комплекса — 80 тыс. кв. м

Сеть дистрибуции — 75 стран

Компания HB Body основана в 1982 году в Греции и специализируется на автомобильной лакокрасочной продукции. В настоящее время компания оперирует двумя площадками в Салониках и Афинах. 90% её продукции экспортируется.

8(9) место

Standox

Производитель — Axalta Coating Systems

Страна — Германия

Standox специализируется на авторемонтных покрытиях. ЛКМ этой марки имеют одобрения автопроизводителей и используются многими автомобильными дилерами в Европе. Кроме того, частью ее бизнеса является сеть независимых кузовных мастерских Repanet. Standox заявляет о мировом первенстве в применении цветовых кодов (1960 г.) и двухкомпонентной авторемонтной краски. В концерн Axalta немецкая компания входит с 1998 г.

9(10) место

Sadolin

Производитель — AkzoNobel

Страна — Нидерланды

Компания Sadolin основана в 1777 году в Дании и на сегодняшний день входит в состав концерна AkzoNobel. Продукция бренда производится на нескольких заводах в ряде европейских стран. В их число входит и Россия — в нашей стране производственным партнёром Sadolin стала ярославская компания «Волжские краски».

10(11) место

nax Admila Alpha e3

Производитель — Nippon Paint

Страна — Япония

Оборот — $4,5 млрд (2015 г.)

Число сотрудников — 16,5 тыс.

Число заводов — 61

История Nippon Paint началась с первого в Японии лакокрасочного завода. Компания в настоящее время является крупнейшим в Азии международным химическим концерном с производством в 16 странах, оперируя в сегментах ЛКМ для автомобильного, индустриального и торгового применения.

Топ-3 отечественных брендов

В России действуют несколько производителей авторемонтных красок. В их число входят как региональные заводы международных концернов, так и независимые российские производители. Ярославская компания «Русские краски», российский партнёр Axalta Coating Systems, входит в сотню крупнейших мировых производителей ЛКМ по версии журнала Coatings World.

80-85% российского рынка ЛКМ занимают недорогие материалы

1(5) место

Vika

Штаб-квартира — Ярославль

Оборот — 6,3 млрд руб. («Русские краски»,

2017 г.)

Представители — 60

Марка Vika введена холдингом «Русские краски» в 2001 году для маркетинговых коммуникаций с автомалярами и автовладельцами. В настоящее время бренд охватывает полный комплекс лакокрасочных авторемонтных материалов, приспособленных как для профессионального, так и непрофессионального ремонта автомобилей, и включает одноимённую систему колеровки.

3(12) место

AVE

Штаб-квартира — Ярославль

Авторемонтные ЛКМ бренда AVE изготавливаются компанией «Волжские краски» на современных заводах в Ярославле и Электроуглях. По заявлению производителя, специально разработанные с учетом требований российского рынка эталоны, обеспечивают лучшее, по сравнению с импортными автоэмалями, попадание в цвет при ремонте автомобилей наиболее распространённых в России моделей.

3(15) место

Reoflex

Штаб-квартира — Дзержинск

(Нижегородская обл.)